Abstracts

Résumé

Malgré leur importance numérique et le rôle qui leur est dévolu dans le cadre de la stratégie de promotion du secteur privé en Tunisie, les petites et moyennes entreprises (PME) ne répondent pas aux exigences des banques afin de satisfaire leur besoin de financement. L’estimation du tout premier modèle de déséquilibre appliquée à la Tunisie repose sur un panel de 1 275 PME observées entre 2001 et 2006. Il montre que la demande de crédit bancaire n’est pas déterminée par les facteurs « endogènes », tels le niveau d’activité et les ressources internes disponibles des entreprises, mais plutôt par des facteurs « exogènes », tels le coût de financement et les garanties exigées par les banques. Les exigences des banques, surtout en matière de garanties, expliquent en grande partie l’insuffisance des concours octroyés par rapport aux besoins exprimés et se traduisent par une proportion moyenne d’environ 80 % de ces entreprises qui sont - partiellement ou totalement - rationnées.

Mots-clés :

- PME,

- Rationnement de crédit,

- Modèle de déséquilibre,

- Données de panel,

- Tunisie

Abstract

Despite their numerical importance and the role they are assigned in the promotion of the private sector, Tunisian Small and Medium-sized Enterprises (SMEs) fail to fulfill the requirements of banks in order to meet their financing needs. The estimation of the very first disequilibrium model applied to Tunisia is based on a panel data set of 1 275 Tunisian SMEs observed between 2001 and 2006. It shows that the demand for bank credit is not determined by « endogenous » factors such as the activity level and internal available resources of SMEs, but rather by « exogenous » factors such as the cost of financing and guarantees required by banks. The requirements of banks especially regarding real guarantees explain to a large extent the lack of bank lending as compared to the needs expressed, and results in an average share of 80 % - partially or totally - credit rationed SMEs.

Keywords:

- SMEs,

- Credit rationing,

- Disequilibrium model,

- Panel data,

- Tunisia

Resumen

A pesar de su importancia numérica y el papel que se les asigna en la promoción del sector privado, las pequeñas y medianas empresas (PyMEs) tunecinas no cumple con los requisitos de los bancos con el fin de satisfacer sus necesidades de financiación. La primera estimación del modelo de desequilibrio aplicada a Túnez se basa en un panel de datos de 1 275 PyME tunecinas observadas entre 2001 y 2006. Esto demuestra que la demanda de crédito bancario no está determinada por factores « endógenos », tales como el nivel de actividad interna y los recursos disponibles de las PyMEs, sino más bien por factores « exógenos », como el coste de la financiación y las garantías exigidas por los bancos. Los requisitos de los bancos, especialmente con respecto a las garantías reales explican en gran medida la falta de crédito bancario en comparación con las necesidades expresadas, y resulta en una cuota media del 80% PyMEs - parcial o totalmente - afectada por crédito racionado.

Palabras clave:

- PyMEs,

- Racionamiento del crédito,

- Modelo de desequilibrio,

- Datos de panel,

- Tunez

Article body

Introduction

Le choix de la Tunisie, longtemps marquée par une intervention de l’État et une étroite réglementation publique, de s’intégrer à l’économie mondiale a conduit les autorités à promouvoir les petites et moyennes entreprises (PME). Ces entreprises devraient constituer le socle d’une stratégie de développement du secteur privé (Abbate, 2002). Selon l’Institut national de la statistique (INS, 2012), la quasi-totalité des entreprises en Tunisie sont des PME dont l’effectif employé est inférieur à 100 travailleurs ; les entreprises de 100 travailleurs et plus ne représentent que 0,34 % du total des entreprises.

Les PME doivent disposer des ressources financières nécessaires au maintien de leur activité et à leur investissement. En cas de besoin de financement externe, les PME tunisiennes sont dépendantes des banques et le recours au marché financier n’est pas une alternative envisageable (Fhima, Adair et Ammous, 2009). La relation entre banques et PME est caractérisée à l’origine par la non-compatibilité des spécificités financières des PME avec les exigences des banques. Ce problème, exacerbé par l’asymétrie d’information sur le marché du crédit et en l’absence d’une forte protection légale des créanciers (Adair et Fhima, 2009), expose le plus souvent les PME à un rationnement du crédit qui limite leur accès au financement et représente un obstacle majeur à leur développement et leur survie (Beck et Demirgüç-Kunt, 2006).

D’un point de vue théorique, le rationnement du crédit intervient lorsque la demande de crédit est excédentaire par rapport au montant octroyé (plafonné) selon les taux d’intérêt en vigueur, lesquels n’assurent donc pas l’équilibre du marché (Stiglitz et Weiss 1981 ; Jaffee et Stiglitz, 1990). En l’absence d’information individuelle à la fois sur la demande et sur l’offre du crédit, diverses approches ont été adoptées pour vérifier empiriquement l’existence d’un tel rationnement. Ces approches, mobilisant des données macroéconomiques, des enquêtes ou des variables de substitution (proxies), se heurtent à des problèmes que les modèles économétriques d’estimation des marchés en déséquilibre semblent avoir surmontés.

L’objet de cet article consiste à estimer un modèle à équations simultanées de déséquilibre afin de vérifier empiriquement les déterminants du rationnement des PME tunisiennes sur le marché du crédit bancaire, d’identifier les entreprises contraintes financièrement et ainsi de calculer leur proportion.

L’article est organisé en quatre sections. La section 1 présente une brève revue de littérature des caractéristiques spécifiques des PME qui affectent leurs relations avec les banques et les exposent au rationnement du crédit ; elle décrit le déficit de financement des entreprises tunisiennes au regard des conditions du crédit exigées par les banques. La section 2 expose, au regard des principales approches utilisées dans la littérature, l’intérêt de l’économétrie du déséquilibre pour l’estimation du rationnement du crédit ; elle spécifie les fonctions individuelles de demande et d’offre de crédit, les variables et les hypothèses retenues dans notre modèle. La section 3 présente l’échantillon et les résultats empiriques de notre estimation. La section 4 calcule la proportion des entreprises rationnées. La conclusion récapitule nos principaux résultats, les discute et suggère des pistes de recherche futures.

1. Difficultés d’accès des PME au financement bancaire

1.1. Revue de littérature

Les PME sont dépendantes des banques pour satisfaire leur besoin de financement externe (Meyer, 1998 ; Beck, Demirgüc-Kunt et Maksimovic, 2008). Malgré cette dépendance et l’importance financière du lien d’affaires, les relations entre les banques et les PME sont complexes et souvent teintées d’insatisfaction de part et d’autre. Les PME souffrent de discrimination en matière d’accès aux ressources et les banques se méfient des PME dont elles considèrent le financement comme étant plus risqué que celui des grandes entreprises (Berger, Klapper et Udell, 2001 ; Baas et Schrooten, 2006).

La plupart des difficultés rencontrées dans ces relations provient de la non-compatibilité de l’objectif des banques avec les caractéristiques spécifiques des PME. L’objectif d’une banque n’est pas simplement de trouver des emprunteurs, mais de « bons » emprunteurs. Un bon emprunteur est celui dont la probabilité de défaut est très faible. Les PME présentent certaines caractéristiques spécifiques qui font qu’elles sont globalement considérées comme étant plus risquées[2].

Une première spécificité de la PME est l’omniprésence du propriétaire-dirigeant et le lien qui unit celui-ci à son entreprise au point de l’identifier à celle-ci. Les principales fonctions managériales ainsi que la propriété du capital sont, dans la majorité des cas aux mains du dirigeant (et de sa famille) ; la PME est généralement une entreprise familiale dont le dirigeant a engagé une partie importante de son patrimoine propre ou familial dans l’entreprise (Anderson et Reeb, 2003 ; Kotey, 2005). Toute prise de décision du propriétaire-dirigeant comporte des risques, non seulement pour la vie et la continuité de son entreprise, mais encore pour la garantie d’un revenu propre et la bonne gestion du patrimoine familial.

L’interférence entreprise-famille influe sur la détermination des objectifs fixés à l’entreprise. Ceux-ci se confondent en fait avec les motivations personnelles du dirigeant (Morris et al., 2006). Ce dernier peut poursuivre ainsi des objectifs personnels se démarquant de la maximisation du profit, tels que l’autonomie décisionnelle, le pouvoir, la réalisation de soi, les prélèvements personnels… ; le profit semble plutôt fonctionner comme une contrainte dans sa fonction d’utilité (Osteryoung, Best et Nast, 1992 ; LeCornu et al., 1996). De telles motivations influencent la stabilité des liquidités de l’entreprise nécessaires au remboursement des emprunts, ce que les banques n’apprécient guère.

Une autre caractéristique majeure des PME est leur opacité informationnelle (Berger et Udell, 1998, 2006). L’une des principales difficultés que rencontre une PME consiste dans son incapacité à communiquer une information fiable et précise au marché. Les investisseurs sont alors démunis lorsqu’il s’agit d’évaluer le risque économique et financier des PME, surtout si celles-ci sont innovantes et/ou de création récente. Pour ces dernières, par exemple, les actifs sont principalement immatériels et inobservables. De même, les contrats (avec les financeurs, les clients et les fournisseurs) ne sont pas visibles à l’extérieur. Les PME étant pour la plupart non cotées, les obligations légales d’information sont réduites au minimum. Ainsi, de très nombreuses PME n’émettent ni information comptable ou financière, ni information stratégique (Berger et al., 2001).

Au-delà de l’incapacité à communiquer une information fiable et précise au marché, le propriétaire-dirigeant d’une PME, qui détient les informations techniques, économiques et financières sur l’entreprise et sur lui-même, peut hésiter à les dévoiler. Si ce n’est pas son propre argent qu’il risque, mais celui des investisseurs, il peut être disposé à prendre plus de risques que la banque n’en accepterait et, en conséquence, dissimule des facteurs de risque.

Dans ce contexte, les banques durcissent les conditions d’octroi du crédit pour faire payer le coût du risque en augmentant le taux d’intérêt ; ceci engendre l’éviction des « bons » emprunteurs, les entreprises raisonnables pour lesquelles le prix à payer obère leur rentabilité. Il reste les emprunteurs enclins au risque et les « mauvais » payeurs qui sont disposés à accepter ces conditions d’octroi des crédits (sélection adverse). De plus, pendant la durée du contrat de prêt, ces conditions incitent les emprunteurs à augmenter leur prise de risque pour maximiser leurs résultats (hasard moral), ce qui expose les banques au risque de non-recouvrement du prêt. Ce risque de crédit conduit les banques soit, à imposer des conditions de financement contraignantes (taux d’intérêt, garanties) soit, le plus souvent, à éliminer les clients jugés potentiellement incapables de rembourser. Dans les deux cas, il en résulte un rationnement des PME sur le marché du crédit.

La forme la plus pure du rationnement du crédit (Jaffee et Stiglitz, 1990, p. 849) intervient lorsque quelques individus obtiennent du crédit, alors que d’autres, apparemment identiques, qui sont prêts à emprunter précisément aux mêmes conditions, n’en obtiennent pas. Cette inefficience du marché se produit lorsque les banques, en raison de l’information imparfaite sur le marché du crédit, sont incapables ex ante d’identifier parfaitement les caractéristiques de leurs clients et donc, ne peuvent pas tarifer correctement le crédit au regard du risque (Stiglitz et Weiss, 1981).

Nombre de travaux empiriques ont examiné les implications diverses du rationnement du crédit selon Stiglitz et Weiss (1981) et ont essayé de valider si certaines firmes – disposant de caractéristiques semblables – sont rationnées ou pas ; ils suggèrent que les PME sont la catégorie d’emprunteurs la plus exposée au rationnement (Holtz-Eakin, Joulfaian et Rosen, 1994 ; Cieply et Paranque, 1998 ; Winker, 1999 ; Bouabidi et Rajhi, 2008 ; Zambaldia et al., 2011).

1.2. Déficit de financement bancaire des entreprises en Tunisie

Le crédit bancaire constitue la source principale de financement externe des entreprises en Tunisie, et ce en l’absence d’un recours au marché financier et aux autres instruments de financement (capital-risque, leasing) (Fhima, Adair et Ammous, 2009 ; Djelassi, Mazioud et Saidane, 2010). Malgré le nombre important de banques[3] pour un marché de taille relativement modeste (Dow et Trabelsi, 2003) et l’engagement des autorités à soutenir les PME dans leur quête de financement (Adair et Fhima, 2009), ces entreprises se plaignent souvent de manquer de financement bancaire ou de devoir accepter des conditions excessives pour y avoir accès (Chekili et Saidane, 1995 ; Djelassi, Mazioud et Saidane, 2010).

Les difficultés d’accès au financement bancaire sont principalement attribuées aux contraintes liées aux collatéraux, du fait d’exigences contraignantes généralement adossées aux garanties hypothécaires, et surtout aux coûts d’emprunts excessifs. Selon une enquête menée en 2002 auprès de 400 entreprises privées de l’industrie manufacturière en Tunisie[4], le niveau des taux d’intérêt est considéré par une proportion croissante d’entreprises, soit 49 % contre 46 % en 2001, comme étant un facteur affectant négativement leurs performances compétitives et constitue un obstacle majeur à l’obtention de crédit d’investissement (IEQ, 2004). Ces résultats sont confirmés par des enquêtes sectorielles menées entre 2006 et 2009 par l’IACE et l’ITCEQ (2012) ainsi que les enquêtes d’entreprises de la Banque Mondiale (World Banka), selon lesquelles les entreprises tunisiennes considèrent que les garanties exigées et le coût du crédit appliqué sont deux obstacles majeurs à leur croissance.

Bien que l’utilisation de la garantie doive couvrir le risque du prêteur et par conséquent améliorer les conditions de financement (Voordeckers et Steijvers, 2006), le recours excessif au collatéral réduit l’incitation de la banque à bien évaluer les perspectives futures des nouveaux projets d’investissements, surtout dans le cas des petites entreprises (Manove, Padilla et Pagano, 2001). En tout état de cause, l’exigence d’importantes garanties réelles – parmi la même classe d’entreprises – est de nature à pénaliser les entreprises véritablement performantes et transparentes, et défavorise les jeunes entreprises auxquelles l’accès au crédit est refusé (Casero et Varoudakis, 2004). Les conditions onéreuses du crédit bancaire montrent que la concurrence bancaire fait défaut, et l’importance des charges financières affecte la compétitivité des entreprises. Ces dernières, et essentiellement les PME, considèrent que les banques ne prennent aucun risque et, en conséquence, n’assurent pas leur rôle d’intermédiation (Djelassi, Mazioud et Saidane, 2010). Ceci pourrait expliquer pourquoi la part du crédit domestique au secteur privé dans le PIB, (environ 65 % de 2000 à 2008), certes plus élevée qu’au Maroc (56 %) ou qu’en Égypte (57 %), demeure faible comparativement à la Jordanie (81 %) et plus encore, à ses partenaires européens (108 %) (World Bankb).

De l’autre côté du marché, les banques font valoir la qualité souvent déficiente des états financiers présentés par les PME – et les entreprises en général – et le manque de transparence dans l’échange d’information (asymétrie d’information), aussi bien entre banques et entreprises qu’au sein de la communauté bancaire (Chekili et Saidane, 1995 ; Djelassi, Mazioud et Saidane, 2010). Elles considèrent donc généralement les gages basés sur des éléments de l’actif circulant, voire de l’actif fixe, comme insuffisants et adoptent fréquemment un comportement de rationnement à l’encontre des PME. C’est ce rationnement et son ampleur qui font l’objet de notre étude appliquée ici à la Tunisie.

2. Méthodologie de l’étude

2.1. Mesure du rationnement de crédit par l’économétrie du déséquilibre

Afin d’établir directement l’existence du rationnement du crédit et déterminer sa magnitude, il faut disposer ex ante des informations individuelles à la fois sur la demande et sur l’offre de crédit qui ne sont pas couramment disponibles. Diverses approches ont été adoptées pour tester l’existence du rationnement sur le marché du crédit, fondées soit sur des données macroéconomiques (agrégées), soit sur des enquêtes ou des variables de substitution (proxies).

L’utilisation de données macroéconomiques peut engendrer un problème de biais d’agrégation : aucun rationnement du crédit n’apparaît alors que des entreprises y sont confrontées (Perez, 1998). Shen (2002) avance deux critiques contre l’utilisation de ces données : premièrement, l’usage de données agrégées ne permet pas de distinguer, pour une situation de crédit rationné, s’il s’agit d’une contrainte d’offre ou de demande. Deuxièmement, bien qu’une demande excédentaire soit le signe de l’existence d’un rationnement du crédit, elle n’indique pas nécessairement un équilibre avec rationnement sur le marché du crédit. Une demande excédentaire peut être le résultat d’un ajustement lent du taux d’intérêt selon le modèle conventionnel d’offre et demande (déséquilibre) et non pas d’un rationnement du crédit à la Stiglitz et Weiss (1981). Selon le modèle de déséquilibre conventionnel, les banques n’ont pas encore optimisé leur profit puisqu’elles peuvent accroître leur rendement en augmentant le taux d’intérêt. A contrario, dans un modèle de rationnement du crédit à l’équilibre (Stiglitz et Weiss, 1981 ; Jaffee et Stiglitz, 1990), le profit des banques est maximisé dès lors que l’augmentation du taux d’intérêt n’engendre aucun profit supplémentaire.

Parmi les études utilisant la technique d’enquête, celles de Harris (1974a, 1974b) sont considérées comme les plus complètes. Toutefois, bien qu’elles attestent de l’existence d’un rationnement, elles ne fournissent aucune mesure directe de son ampleur. En outre, les résultats ne sont pas convaincants en raison des incohérences et des biais dans les données de l’enquête utilisée (Sealey, 1979, p. 690).

Plusieurs travaux (Fazzari, Hubbard et Petersen, 1988 ; Hoshi, Kashyap et Scharfstein, 1991 ; Harhoff et Körting, 1998) reposent sur des variables de substitution et sur la classification exogène en entreprises a priori plus exposées et en entreprises a priori moins exposées aux contraintes de financement, ce qui est à l’origine d’au moins deux problèmes (Atanasova et Wilson, 2004). D’une part, la classification est beaucoup trop restrictive, puisqu’elle ne permet pas aux entreprises de passer du groupe des entreprises contraintes à celui des entreprises non contraintes. D’autre part, certaines des variables de substitution utilisées sont des résultats endogènes des décisions des entreprises (politique de dividende, structure de capital, etc.) et par conséquent ne sont pas des mesures appropriées du rationnement du crédit. Les résultats obtenus sont dépendants du degré selon lequel la variable de substitution utilisée reflète réellement le degré du rationnement du crédit (Sealey, 1979).

Les problèmes auxquels se heurtent ces différentes approches adoptées pour vérifier l’existence du rationnement du crédit semblent être surmontés par les développements dans les techniques de modélisation et d’estimation des marchés en déséquilibre.

Depuis l’article fondateur de Fair et Jaffee (1972), une riche littérature a été consacrée aux méthodes économétriques d’estimation d’un marché en déséquilibre. La principale approche consiste à utiliser quelques méthodes du maximum de vraisemblance. Il revient à Maddala et Nelson (1974) le mérite de dériver la fonction de vraisemblance générale pour les principaux modèles de déséquilibre, et de proposer la procédure d’estimation appropriée du maximum de vraisemblance.

La structure de base d’un modèle de déséquilibre se compose de trois équations : les deux premières sont des équations comportementales et la troisième est une identité mathématique dépourvue de perturbation aléatoire et de coefficients inconnus à estimer.

Où LDt désigne la quantité inobservable de crédit bancaire demandée durant la période t, LSt la quantité inobservable de crédit bancaire offerte durant la période t, Lt la quantité effective du crédit bancaire observable durant la période t, X’1t et X’2t désignent respectivement les variables qui influencent la demande et l’offre du crédit bancaire, et u1t et u2t sont les résidus.

Compte tenu de la possibilité que le prix du crédit ne soit pas parfaitement flexible et que le rationnement se produise, l’équation (1.3) est l’hypothèse cruciale de déséquilibre. Celle-ci indique que l’occurrence de tout déséquilibre, c’est-à-dire toute divergence entre la quantité offerte et la quantité demandée, résulte du manque d’ajustement total du prix. Sur la base d’un échange volontaire, le côté court du marché doit donc prévaloir.

L’estimation d’un modèle de déséquilibre se fait en trois étapes (Maddala, 1983 ; Quandt, 1988). D’abord, sont estimés les coefficients de chaque variable explicative des équations d’offre et de demande sous l’hypothèse d’équilibre de marché du crédit bancaire ; l’équilibre est exprimé par l’égalité : quantité du crédit effectivement octroyée = quantité demandée par les entreprises = quantité offerte par les banques (Lit = Ldit = Lsit). Ensuite, à partir des coefficients estimés, les valeurs convenables (fitted values) de la demande et de l’offre de crédit pour chaque entreprise de l’échantillon sont calculées ; les variables non observables que sont la demande et l’offre de crédit sont ainsi identifiées. Enfin, la proportion d’entreprises rationnées pour chaque année est déterminée. Une entreprise est considérée comme partiellement ou totalement rationnée lorsque le montant de crédit qu’elle demande est supérieur au montant du crédit que la banque est prête à lui offrir ; soit Ldit > Lsit. C’est par la simple comparaison des valeurs convenables de la demande et de l’offre de crédit que les proportions d’entreprises rationnées sont mesurées.

Les travaux pionniers de l’économétrie du déséquilibre visant à tester le rationnement du crédit (Laffont et Garcia, 1977 ; Sealey, 1979 ; Ito et Ueda, 1981) se sont traduits par un nombre croissant d’études des marchés du crédit en déséquilibre, par exemple : aux États-Unis (Perez, 1998), en Corée, au Japon (Ogawa et Suzuki, 2000), à Taïwan (Shen, 2002), au Royaume-Uni (Atanasova et Wilson, 2004), en Pologne ( Hurlin et Kierzenkowski, 2007) et en Belgique (Steijvers, 2008).

2.2. Variables et hypothèses

Pour compléter notre modèle, des équations explicites de la demande et de l’offre de crédit bancaire doivent être spécifiées. Ici, nous devons faire attention au choix des variables explicatives. Suivant Laffont et Garcia (1977, p. 1189), Sealey (1979, p. 693) et Ito et Ueda (1981, p. 697), il convient de ne pas imposer un rationnement sur la demande de crédit en incluant des variables explicatives, elles-mêmes affectées par un rationnement, ce qui induirait un biais d’endogénéité. C’est le cas par exemple de l’introduction des stocks de production ou/et des immobilisations comme variables explicatives ; dès lors que les stocks et les immobilisations sont financés – partiellement ou totalement – par crédit bancaire, les changements observés dans ces variables peuvent refléter les effets du rationnement. Par conséquent, les variables incluses dans le modèle doivent être en rapport avec la demande désirée et l’offre de crédit bancaire.

La demande de crédit bancaire des entreprises recouvre par hypothèse les cinq caractéristiques suivantes :

Une fonction croissante de son niveau d’activité (Ito et Ueda, 1981 ; Ogawa et Suzuki, 2000). Le crédit permet à l’entreprise de produire plus que si elle se fonde uniquement sur sa capacité d’autofinancement et ses fonds propres. La variable « niveau d’activité de l’entreprise » est approximée par le chiffre d’affaires (VENTES) (Perez, 1998 ; Atanasova et Wilson, 2004) ;

Une fonction décroissante de ses ressources internes. Ceci est pertinent pour les PME dont le comportement relève de la théorie du financement hiérarchique (Myers et Majluf, 1984) selon laquelle les entreprises privilégient l’autofinancement (Hamilton et Fox, 1998). La variable « ressources internes disponibles » est approximée par le cash-flow ou le cash-flow net (CASHFLOW) correspondant à la somme du résultat net et des dotations aux amortissements et aux provisions (Laffont et Garcia, 1977 ; Sealey, 1979) ;

Une fonction décroissante du coût de son financement, en particulier pour le crédit d’investissement à long terme (Laffont et Garcia, 1977 ; Sealey, 1979). La variable « coût de financement » est approximée par le coût du financement (COUTFIN) défini par le ratio : charges financières/total de la dette bancaire (Bouabidi et Rajhi, 2008) ;

Une fonction décroissante de l’usage du crédit fournisseur (Elliehausen et Wolken, 1993 ; Rodríguez-Rodríguez, 2006). Le rationnement du crédit lié à l’asymétrie d’information ex ante pourrait conduire à un usage plus important du crédit fournisseur. Une explication est que les fournisseurs jouissent d’un avantage de surveillance sur les banques et obtiennent une information sur l’emprunteur que les autres prêteurs ne peuvent obtenir qu’à un coût plus élevé (Jain, 2001). La variable « crédit fournisseur » est approximée par les comptesfournisseurs et les comptes rattachés (CREDITFOUR) (Rodríguez-Rodríguez, 2006 ; Steijvers, 2008) ;

Une fonction croissante des perspectives économiques. Les opportunités d’investissements, dont l’existence dépend de l’état de l’économie, influencent la demande de crédit bancaire[5]. L’influence des perspectives économiques sur la demande du crédit bancaire est approximée par l’utilisation de variables indicatrices (dummies), définies par ANNEEDUMMY, relatives aux années 2001-2006 (Atanasova et Wilson, 2004 ; Steijvers, 2008).

L’offre de crédit des banques recouvre par hypothèse les six caractéristiques suivantes :

Une fonction décroissante du risque de défaut de l’entreprise (Shen, 2002 ; Steijvers, 2008). La variable « risque de l’entreprise » est approximée par le taux de couverture des charges financières (TAUXCOUVERT) défini par le ratio : bénéfice avant intérêts et impôts/charges financières ;

Une fonction croissante de la taille de l’entreprise. Étant donné les spécificités des PME, les banques préfèrent s’engager avec les entreprises de plus grande envergure (Berger et Udell, 2006). En fonction des informations à notre disposition, la variable « taille de l’entreprise » est approximée par le total des actifs (ACTIFS) ;

Une fonction croissante de l’existence d’un actif offert en garantie par l’entreprise. Le collatéral pourrait avoir ex ante une valeur de signalisation pour la banque concernant la solvabilité de l’entreprise (Bester, 1985). Aussi ex post, les demandeurs de crédit devraient assurer leurs obligations de remboursement pour éviter la perte du collatéral (Boot, Thakor et Udell, 1991). La variable « garantie » est approximée par la garantie réelle (COLLATERAL) définie par la somme : immobilisation corporelle nette + immobilisation financière nette ;

Une fonction croissante de la fréquence à laquelle l’entreprise utilise le crédit fourniswseur. Le crédit fournisseur pourrait agir comme un signal qui révèle à la banque l’information privée du fournisseur. Les banques acceptent ainsi de prêter quand les fournisseurs prêtent à leurs clients (Smith, 1987 ; Jain, 2001). Comme du côté de la demande de crédit, la variable « crédit fournisseur » est mesurée par fournisseurs et comptes rattachés (CREDITFOUR). Nous utilisons par ailleurs une mesure additionnelle qui compare l’usage du crédit fournisseur d’une entreprise à celui des autres entreprises appartenant au même secteur d’activité ; nous créons une variable indicatrice fournisseurs et comptes rattachés dummy secteur (DUMMYCREDITFOUR) qui prend la valeur 1 si l’entreprise utilise du crédit fournisseur (fournisseurs et comptes rattachés) plus que la moyenne des entreprises de son secteur d’appartenance, et 0 si elle en utilise moins ;

Une fonction du secteur d’activité de la PME : elle augmente si la PME appartient au secteur industriel. En Tunisie, l’intervention des autorités visant la promotion et le soutien aux PME industrielles, les plus exposées à la concurrence avec les entreprises opérant sur le marché européen (Adair et Fhima, 2009), pourrait encourager les banques à accroître leur offre de financement. L’influence du secteur sur la décision d’octroi du crédit est identifiée par une variable indicatrice (SECTACTIVITE) prenant la valeur 1 si le secteur est industriel, 0 sinon ;

Une fonction décroissante des créances douteuses (classées) – ou prêts non performants – qui constituent une charge structurelle dans les actifs des banques tunisiennes. Par rapport au total des créances, les prêts non performants (PRETNPERF) sont de l’ordre de 20 % sur la période de notre étude (Tableau 1), avec un taux de variation croissant de 2001 à 2003 et décroissant depuis 2003. Et, ce sont généralement les PME qui sont à l’origine de ces créances ; par exemple, 90 % des prêts non performants de la Société tunisienne de banque sont contractés par des PME (Trabelsi et Ries, 2006).

Tableau 1

Tunisie, % des créances classées sur le total des créances

La variable dépendante Lt est ici le montant total du crédit effectivement obtenu par une firme i en année t. C’est le total de la dette bancaire dont la mesure est donnée par la somme suivante : emprunts (dettes de long terme, d’une durée supérieure à 1 année) + concours bancaires et autres passifs financiers (dettes de court terme, d’une durée inférieure à 1 année).

À l’instar de la plupart des travaux précédents (Ogawa et Suzuki, 2000 ; Shen, 2002 ; Atanasova et Wilson, 2004 ; Steijvers, 2008), afin d’alléger le problème d’hétéroscédasticité éventuellement présent dans l’échantillon, les variables de notre modèle sont exprimées en termes de ratios du total des actifs (de fin d’année précédente), au lieu de niveaux.

La forme définitive de notre modèle à équations simultanées est exprimée par les 3 équations suivantes :

Où : i désigne une entreprise, t désigne une année, et TA désigne le total des actifs.

Dans la fonction de demande, étant donné que le total des actifs intervient dans les équations en termes d’une année de retard, nous perdons l’année 2001 et par conséquent les variables indicatrices relatives aux années couvrent 2002 à 2006 (Cf. Atanasova et Wilson, 2004, p. 602). Dans l’équation d’offre, la taille de l’entreprise est supposée être invariante tout au long de l’année en question (année t), elle est donc exprimée par le total des actifs de début de l’année t qui n’est autre que le total des actifs de fin de l’année précédente (année t-1), et l’effet de la variable « taille de l’entreprise » sur l’offre de crédit bancaire est indiqué par γ2 (Cf. Ogawa et Suzuki, 2000, p. 5 ; Atanasova et Wilson, 2004, p. 603).

3. Échantillon, estimation et résultats

3.1. Échantillon

Notre modèle de déséquilibre est estimé sur la base d’un échantillon non cylindré de données de panel de la centrale des bilans de la Banque centrale de Tunisie (BCT). Initialement, l’échantillon comptait 1 790 entreprises toutes non cotées, de propriété privée et ne faisant pas partie d’un groupe d’entreprises (indépendantes). À l’issue de la suppression des entreprises comportant des données manquantes ou peu fiables et des non PME selon les critères de définition du Conseil du marché financier (CMF)[6], celles avec des actifs immobilisés nets supérieurs ou égaux à 4 millions de DTN, l’échantillon final compte 1 275 PME. La période de notre étude est de 6 ans (de 2001 à 2006). La distribution par secteur d’activité et par année montre que la majorité des entreprises (57,88 %) fait partie du secteur tertiaire (Tableau 2).

Tableau 2

Description de l’échantillon

Nous n’avions pas la possibilité de tester la présence de biais de sélection dans notre échantillon par rapport à l’échantillon entier de la base de données de la BCT ; tous les critères permettant de dévoiler l’identité comptable des entreprises sont éliminés (nom, raison sociale, adresse, nombre d’employés…). Il n’était pas non plus possible d’identifier les biais de la base BCT puisqu’il aurait fallu pouvoir la comparer aux autres bases. À cet égard, la base standard de toutes les entreprises tunisiennes contenant toutes les informations utiles (âge, effectif…) est répertoriée à l’INS, et il est impossible d’y avoir accès ou d’obtenir des informations permettant de réaliser cette comparaison[7].

3.2. Estimation et résultats

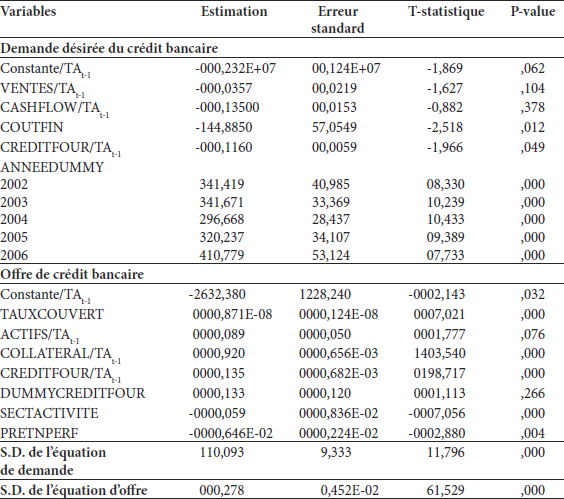

L’estimation de notre modèle de déséquilibre a été réalisée par le logiciel Time Series Processor (TSP) et a fourni des résultats satisfaisants. Le test de Wald de significativité globale des coefficients estimés indique que le modèle est fortement significatif. Le chi² (χ2) empirique du test (5577256,4) est largement supérieur à la valeur théorique (valeur critique du test) du χ2 à 20 degrés de liberté au seuil de 5 %. De même, la probabilité critique du test (0,000 pour les 2 équations) est nettement inférieure à 1 %. Les coefficients estimés sont reportés dans le tableau 3.

Tableau 3

Coefficients estimés du modèle de déséquilibre

L’examen des coefficients ne confirme pas toujours les résultats attendus.

Du côté de la fonction de demande de crédit bancaire :

Le coefficient relatif à la variable « niveau d’activité de l’entreprise (VENTES) » est non significatif. Ce résultat surprenant indique que les PME tunisiennes ne décident pas leur demande de crédit bancaire en fonction de leur capacité de production ou/et leur activité de vente ;

Un autre résultat surprenant est la non significativité des ressources internes disponibles (CASHFLOW) dans l’explication de la demande de crédit bancaire. Ceci montre que le comportement des PME tunisiennes ne corrobore pas la thèse du « financement hiérarchique » (Myers et Majluf, 1984) souvent invoquée dans le cas des PME.

Ces deux premiers résultats suggèrent que la décision de demande du crédit des PME tunisiennes n’est pas guidée par les facteurs « endogènes » à l’entreprise ; elle devrait donc être affectée par les autres facteurs « exogènes » dans la fonction de demande.

La variable « coût de financement (COUTFIN) » est significativement négative dans la demande de crédit. La sensibilité des PME au coût de financement (IEQ, 2004) est bien vérifiée : les PME diminuent de près de 145 DTN leur demande de crédit pour toute augmentation de 1 % des charges financières associées au montant du crédit demandé ;

Le crédit fournisseur (CREDITFOUR) se substitue au crédit bancaire : une augmentation de 1 DTN du crédit fournisseur réduit la demande de crédit bancaire de 0,12 DTN. Le crédit interentreprises est ainsi un substitut important du crédit bancaire, surtout pour les besoins périodiques de fonds de roulement (de faible montant). La combinaison des coûts fixes d’intérêt et de transactions pourrait rendre le crédit bancaire plus cher que le crédit interentreprises ;

Les coefficients relatifs aux variables indicatrices des années 2002-2006 (ANNEEDUMMY) sont significativement positifs et étroitement comparables. Comparativement à l’année 2002, la demande désirée du crédit bancaire est légèrement décroissante pour 2004, et légèrement croissante pour 2005 et 2006 ; sur toute la période, elle est stable. Ceci implique que l’économie tunisienne n’a pas connu un événement périodique saillant de nature à affecter la demande de crédit bancaire des PME[8] durant la période de notre étude

Du côté de la fonction d’offre de crédit bancaire :

Le « degré de risque (TAUXCOUVERT) » d’une PME n’exerce pratiquement aucun effet sur la décision d’offre du crédit bancaire (0,0000000087). Cette variable, qui approxime la marge bénéficiaire dont dispose l’entreprise et donc sa capacité de remboursement, n’affecte pas la décision des banques qui se révèlent indifférentes à la capacité de remboursement de l’entreprise emprunteuse. La décision des banques est régie par la circulaire de la BCT n° 91-24 du 17 décembre 1991 qui fait de l’exigence de la garantie, la règle pour toute offre de crédit. L’importance de cette circulaire s’explique par l’omniprésence de l’État dans le système bancaire : les trois plus grandes banques (Société tunisienne de banque, Banque nationale agricole et Banque de l’habitat) et approximativement la moitié du capital des banques de développement sont détenues par l’État. Cette aversion à l’égard du risque (en l’absence de garantie) peut être à l’origine de la politique des années 1980 de crédits dirigés vers les secteurs jugés stratégiques qui s’est traduite par des taux élevés de prêts non remboursés, en particulier de la part des PME ;

Le coefficient γ2 relatif à la variable « taille de l’entreprise (ACTIFS) » est significativement positif dans la décision d’octroi du crédit, mais révèle une faible réaction des banques à l’égard de la taille de l’entreprise. Une augmentation de 1 DTN des actifs d’une PME se traduit par une augmentation de 0,088 DTN d’offre de crédit ;

Le « collatéral offert par l’entreprise (COLLATERAL) » exerce un effet important sur la décision d’offre de crédit. Une augmentation de 1 DTN de la valeur des actifs à mettre en gage entraîne une augmentation de 0,92 DTN d’offre de crédit. Le collatéral permet aux banques de s’assurer du remboursement et de se protéger des aléas afin de récupérer, en cas de défaut, la totalité ou une partie du crédit octroyé. L’importance du collatéral dans la décision d’octroi de crédit confirme les deux précédents résultats ainsi que ceux des enquêtes sur la rigidité des conditions de crédit en Tunisie (Casero et Varoudakis, 2004) ;

Une PME faisant un recours significatif au crédit fournisseur voit son accès au crédit bancaire s’améliorer. Une augmentation de 1 DTN du montant du crédit fournisseur (CREDITFOUR) figurant dans le passif d’une PME augmente l’offre de crédit de 0,14 DTN. Les banques tunisiennes perçoivent toute entreprise ayant un recours significatif au crédit interentreprises comme solvable et donc en mesure de rembourser sa dette bancaire d’autant que cette dernière est généralement moins chère que le crédit fournisseur (Wilner, 2000). Le crédit fournisseur constitue une source d’information pour les autres créanciers qui n’ont pas la même capacité d’accéder à l’information privée de l’entreprise et représente un signal de la qualité managériale du dirigeant et de la santé financière de l’entreprise (Smith, 1987 ; Jain, 2001).

Cependant, la variable indicatrice « fournisseurs et comptes rattachés dummy secteur (DUMMYCREDITFOUR) » n’est pas significative dans la décision des banques. Le fait qu’une PME utilise du crédit fournisseur plus que la moyenne des entreprises de son secteur n’indique pas aux banques si ses fournisseurs ont plus de confiance en elle et qu’elle est plus solvable. Il se peut aussi que toutes les PME du secteur, comparativement à celles des autres secteurs, aient peu recours au crédit interentreprises.

La variable « secteur d’activité de l’entreprise (SECTACTIVITE) » est significativement négative dans la décision des banques. Pour 1 DTN de crédit demandé, les banques (lorsqu’elles décident l’octroi du crédit) diminuent leur offre de 0,06 DTN aux PME du secteur industriel comparativement à celles des deux autres secteurs. Du point de vue des banques, la politique de promotion et de soutien aux PME industrielles ne permet pas de conjurer la concurrence que fait peser la mondialisation sur l’industrie tunisienne (Adair et Fhima, 2009) ;

Les « prêts non performants (PRETNPERF) » exercent un effet négatif, mais assez faible sur la décision d’offre de crédit. 1 DTN supplémentaire de prêt non remboursé figurant dans les actifs d’une banque entraîne une diminution de 0,007 DTN d’offre de crédit.

4. Proportion des entreprises rationnées sur le marché du crédit

À l’issue de l’estimation, nous pouvons obtenir les valeurs convenables pour notre modèle concernant les quantités demandées et offertes de crédit bancaire, et, par conséquent, déterminer pour chaque année la proportion d’entreprises rationnées dans notre échantillon.

Nous définissons comme « entreprise rationnée en une année t » toute entreprise dont la probabilité que la demande désirée de crédit dépasse le montant octroyé (plafonné) en année t soit supérieure à 0,5 (Gersovitz, 1980). Les entreprises peuvent se déplacer au cours du temps entre le régime du rationnement (régime d’offre) et celui du non-rationnement du crédit (régime de demande), c’est-à-dire qu’en fonction du montant désiré des crédits bancaires relativement au montant maximal octroyé, une entreprise non rationnée une année t, pourrait être rationnée une autre année et vice-versa (Ogawa et Suzuki, 2000 ; Atanasova et Wilson, 2004).

Tableau 4

Proportion des entreprises rationnées

Le tableau 4 présente les résultats pour la période de notre échantillon (2002-2006). Nous observons que la proportion des PME tunisiennes qui demandent un crédit[9] et qui sont – totalement ou partiellement – rationnées sur le marché du crédit bancaire est élevée et croissante : soit 80 % en moyenne sur toute la période. La majorité des PME de notre échantillon appartient au secteur tertiaire (57,88 %) et ne dispose pas généralement de garanties réelles, principale variable affectant la décision d’offre de crédit. Et, même les entreprises du secteur secondaire, qui offrent généralement des garanties plus robustes que celles des deux autres secteurs (Jankowicz et Hirsch, 1987), semblent considérées par les banques comme exposées à un risque (Adair et Fhima, 2009). La décision d’accorder (ou de rationner) du crédit aux entreprises est donc indifférente au secteur d’appartenance lorsque ce sont des PME.

Nous remarquons en outre, à partir du tableau 4, que le pourcentage des PME rationnées suit sensiblement le même taux de variation que le pourcentage des prêts non performants (cf. Tableau 1) : croissant de 2002 à 2003 et décroissant depuis 2003 ; les banques répondent à l’augmentation des créances classées dans leurs actifs par une réduction de l’offre de crédit.

Conclusion, discussion et pistes de recherche

Les résultats de l’estimation d’un modèle à équations simultanées de déséquilibre pour la vérification empirique des déterminants du rationnement des PME tunisiennes sur le marché du crédit bancaire montrent que ces entreprises ne décident pas la demande de crédit sur la base de leur niveau d’activité et de leurs ressources internes disponibles qui sont les facteurs « endogènes » à l’entreprise. Leur demande de crédit est déterminée par des facteurs « exogènes », tels le coût du financement et les garanties requises par les banques. Les difficultés d’accès au crédit tiennent à l’exigence des banques qui ne décident d’octroyer le crédit que sur la base des moyens garantissant la récupération des fonds prêtés ; la garantie réelle reste la condition cruciale de la relation banque/entreprise en Tunisie. Il en résulte, pour les PME de notre échantillon dont la majorité appartient au secteur tertiaire, une proportion moyenne d’entreprises rationnées – partiellement ou totalement – de l’ordre de 80 %.

Un tel résultat témoigne de l’incapacité des PME tunisiennes à répondre aux exigences des banques pour satisfaire leur besoin de financement. Dans le cadre de la transformation en banques universelles à vocation généraliste, les banques tunisiennes, qui conservent un préjugé défavorable à l’égard du financement des PME, sont appelées à remplacer leurs modèles classiques d’évaluation du risque par de nouvelles techniques permettant de distinguer les PME à haut risque et à faible risque, et de détecter celles qui ont les meilleures chances de se développer et de survivre. Les banques doivent par ailleurs faire évoluer leurs produits de sorte à tirer une part croissante de leur chiffre d’affaires des commissions et non d’intérêts perçus sur les prêts, ce qui peut profiter aux PME (OCDE, 2007).

Il revient aussi aux autorités publiques de compléter les mesures de soutien au financement des PME par un renforcement de la protection des créanciers en cas de faillite. Une telle action aurait des effets importants dans la mesure où l’exigence de garanties est fondée par la loi tunisienne en matière de redressement judiciaire dont l’objectif est la sauvegarde des entreprises en difficultés plus que la protection des créanciers (Adair et Fhima, 2009).

Les limites de notre étude tiennent essentiellement à l’échantillon de données disponibles. Bien qu’il soit nettement plus représentatif et plus significatif que la majorité des échantillons des études précédentes sur les entreprises tunisiennes, nous n’avons pu tester la présence de biais de sélection (cf. 3.1.). Par ailleurs, il se limite à 2006, ce qui n’a pas permis d’intégrer les éventuels effets de la crise financière qui est apparue en 2007-2008 ; certaines données indispensables pour une meilleure mesure du risque font défaut, tels la durée des crédits ou le nombre de crédit contractés ou encore l’âge de l’entreprise.

Notre modèle a produit des résultats robustes, mais asymétriques : dans la fonction d’offre, les cinq variables explicatives sont toutes significatives ainsi qu’une des deux variables indicatrices ; cependant, dans la fonction de demande, seules deux des quatre variables explicatives sont significatives ainsi que les variables indicatrices relatives aux années de notre étude. Nous sommes bien dans le cas d’un déséquilibre du côté de l’offre.

Nos résultats peuvent servir de point de départ à des recherches futures dont nous évoquons trois pistes principales. Une première piste consiste à analyser la décision d’investissement des PME tunisiennes en fonction de la disponibilité des fonds internes (cash-flow générés). Une étude de la sensibilité de l’investissement à l’autofinancement des PME pourrait être une autre manière de mesurer l’intensité de leur contrainte financière. Ce champ d’investigation qui a été étudié dans des pays développés, entre autres par Fazzari, Hubbard et Petersen, (1988), Kaplan et Zingales (2000), et Whited et Wu (2006), n’a pas encore été abordé, s’agissant des PME tunisiennes.

La deuxième piste met l’accent sur les motifs de l’usage du crédit fournisseur par les PME tunisiennes. Les résultats obtenus montrent que les PME diminuent leur demande de crédit bancaire lorsqu’elles s’approvisionnent à crédit auprès de leurs fournisseurs, ce qui renvoie à l’hypothèse de substituabilité. De l’autre côté du marché, les banques augmentent leur offre de crédit pour les entreprises faisant un recours significatif au crédit fournisseur, ce qui renvoie à l’hypothèse de complémentarité. Il convient alors de tester ces deux hypothèses, et les coûts respectivement associés au crédit bancaire et au crédit fournisseur.

Une troisième piste concerne la relation de long terme (renouvelable) entre PME et banques tunisiennes. Les résultats de notre étude relatifs à l’importance de la garantie réelle dans la décision d’octroi du crédit et le pourcentage élevé des entreprises rationnées suggèrent que la banque tunisienne se présente comme « une banque transactionnelle » dans sa relation avec les PME (Boot, 2000). Elle propose à une multitude de clients un même type de services sur la base d’informations traitées de manière standardisée, voire automatique. A contrario, la « banque relationnelle » institue une relation spécifique de long terme parce qu’elle est mieux équipée que les emprunteurs pour extraire et traiter l’information ; elle exerce pour le compte de ces derniers une fonction de surveillance (Diamond, 1984) et par conséquent, fournit à une entreprise une multitude de services dans la durée (Boot, 2000). Il semble qu’une telle relation implique une plus grande disponibilité de crédit et des conditions plus favorables (Petersen et Rajan, 1994 ; Berger et Udell, 1995 ; Chakraborty et Hu, 2006), bien qu’elle puisse induire des effets potentiels de capture, dans la mesure où la banque acquiert une information privée (rente informationnelle) sur certaines PME lui permettant de leur imposer des coûts supplémentaires non justifiés (Padilla et Pagano, 1997).

Appendices

Notes biographiques

Philippe Adair est maître de conférences HDR en sciences économiques à la Faculté de sciences économiques et de gestion à l’Université Paris-Est-Créteil (France) et chercheur au laboratoire ERUDITE (http://erudite.u-pec.fr) en analyse monétaire et financière et en économie du développement.

Fredj Fhima, est assistant en sciences économiques à l’Institut des hautes études commerciales (IHEC) à l’Université de Sfax (Tunisie) et chercheur associé au laboratoire ERUDITE (http://erudite.u-pec.fr) dans le domaine du financement des PME tunisiennes.

Notes

-

[1]

Nous sommes reconnaissants à l’égard de Soulaymane Boubacar (Université de Monastir, Tunisie), Kazuyuki Suzuki (Université de Meiji, Japon), Clint Cummins et Bronwyn Hall (les deux auteurs du TSP) pour leur aide, ainsi que des quatre évaluateurs et Josée St-Pierre (rédactrice en chef) de la Revue internationale PME pour leurs commentaires. Toutes les erreurs et omissions qui demeurent nous sont imputables.

-

[2]

Bien que le risque plus élevé des PME ne semble pas établi et généralisable (St-Pierre et Bahri, 2011).

-

[3]

Soit 14 banques commerciales (à statut universel), 5 banques de développement (à statut universel), 8 banques offshore, 2 banques d’affaires, 11 sociétés de crédit bail et 2 sociétés d’affacturage. Seules 2 banques opèrent selon la « Sharia » : Beit Attamwil Assaoudi et Banque Zitouna.

-

[4]

L’échantillon tiré du répertoire national des entreprises représente 9 % des entreprises industrielles et se compose de 11 % des industries agroalimentaires, 5 % des industries du textile, habillement et cuir, 14 % des industries de la chimie et du plastique, 10 % des industries de matériaux de construction, céramique et verres, 14 % des industries mécaniques et électriques et 12 % d’industries diverses (IEQ, 2004).

-

[5]

« Les prévisions de l’activité économique » (Laffont et Garcia, 1977, p. 1190), « l’état général de l’activité économique » (Sealy, 1979, p. 693 ; Steijvers, 2008, p. 16), « les conditions macro-économiques » (Shen, 2002, p. 267) et « les cycles » (Atanasova et Wilson, 2004, p. 601) expriment la sensibilité de la demande désirée de crédit bancaire relative aux « perspectives économiques ».

-

[6]

Décret N°77-608 du 27 juillet 1977, modifié et complété par le décret N°2005-2397 du 31 août 2005 (CMF, 2006).

-

[7]

Les difficultés d’obtention des données sur les PME tunisiennes sont avérées par la rareté des travaux empiriques à ce sujet. Les quelques travaux existants reposent sur des échantillons plus ou moins pertinents, ou sur des enquêtes menées auprès d’entreprises qui ne répondent pas le plus souvent aux questionnaires (prétextant la confidentialité), ce qui réduit le nombre d’observations. Par exemple, l’étude de Ben Hassine (2006) est fondée sur un échantillon ancien et non diversifié de 941 PME industrielles sur la période 1984-1996 ; la thèse de Ben Hamad (2004) s’appuie sur une enquête auprès de 68 PME industrielles ; l’étude de Ben Jelili (2005) porte sur un échantillon ancien, non diversifié et non représentatif de 265 PME industrielles sur la période 1984-1994 ; la thèse et les articles de Bouabidi (Bouabidi et Rajhi, 2008, 2009) reposent sur un échantillon non représentatif de 23 grandes entreprises et 149 PME sur la période 2001-2003, et l’étude de Bellouma, Bennaceur et Omri (2009) utilise un échantillon non représentatif de 297 entreprises sur la période 1998-2002.

-

[8]

Si par exemple, comparativement au coefficient β5 (relatif à l’année 2002), les coefficients β7, β8 et β9 (relatifs aux années 2004, 2005 et 2006) deviennent nettement supérieurs (inférieurs), ceci indique l’occurrence d’un événement périodique qui s’est traduit par une augmentation (diminution) importante de la demande du crédit des PME. Dans tous les cas, l’événement doit être identifié. Cf. Ogawa et Suzuki (2000, p. 10-11), Atanasova et Wilson (2004, p. 604-605) et Steijvers (2008, p. 28).

-

[9]

Nous ignorons la proportion d’entreprises qui demandent effectivement (et non potentiellement) du crédit.

Bibliographie

- Abbate F. (2002), L’intégration de la Tunisie dans l’économie mondiale : opportunités et défis, Conférence des Nations unies sur le commerce et le développement : programme Nations unies sur le développement, 198.

- Adair P. et Fhima F. (2009), Accès au crédit et promotion des PME en Tunisie, Euro-Mediterranean Economics and Finance Review, 4, 3, 26-52.

- Anderson R. et ReebD. (2003), Founding-family ownership and firm performance : evidence from the SetP 500, Journal of Finance, 58, 3, 1301-1327.

- Atanasova C.V. et Wilson N. (2004), Disequilibrium in the UK corporate loan market, Journal of Banking and Finance, 28, 3, 595-614.

- Baas T. et Schrooten M. (2006), Relationship banking and SMEs : a theoretical analysis, Small Business Economics, 27, 2-3, 127-137.

- Beck T. et Demirgüç-KuntA. (2006), Small and medium-size enterprises : access to finance as a growth constraint, Journal of Banking et Finance, 30, 11, 2931-2943.

- Beck T., Demirgüç-Kunt A. et Maksimovic V. (2008), Financing patterns around the world : the role of institutions, Journal of Financial Economics, 89, 3, 467-487.

- Bellouma M., Bennaceur S. et Omri A. (2009), The impact of lending relationship on risk premium and credit availability : evidence from Tunisia, Afro-Asian Journal of Finance and Accounting, 1, 3, 235-250.

- Ben Hamad S. (2004), Décisions financières et comportement financier global des PME tunisiennes : essai de modélisation, Thèse de sciences de gestion, Université de Tunis-El Manar, Tunisie.

- Ben Hassine M. (2006), Contraintes financières et comportement d’investissement de la firme, Colloque international : financement des entreprises et stratégie de développement dans les PED, Sousse, Tunisie, 3-4 mars.

- Ben Jelili R. (2005), Technical progress and investment in tunisian manufacturing firm : evidence from firm level panel data, Journal of Development and Economic Policies, 7, 2, 7-51.

- Berger A.N., KlapperL.F. et Udell G.F. (2001), The ability of banks to lend to informationally opaque small businesses, Journal of Banking and Finance, 25, 12, 2127-2167.

- Berger A.N. et Udell G.F. (1995), Relationship lending and lines of credit in small firm finance, Journal of Business, 68, 3, 351-381.

- Berger A.N. et Udell G. F. (1998), The economics of small business finance : the roles of private equity and debt markets in the financial growth cycle, Journal of Banking et Finance, 22, 6-8, 613-673.

- Berger A.N. et Udell G.F. (2006), A more complete conceptual framework for SME finance, Journal of Banking et Finance, 30, 11, 2945-2966.

- Bester H. (1985), Screening vs. rationing in credit markets with imperfect information, American Economic Review, 75, 4, 850-855.

- Boot A.W.A. (2000), Relationship banking : What do we know ?, Journal of Financial Intermediation, 9, 1, 7-25.

- Boot A.W.A., Thakor A.V. et Udell G.F. (1991), Secured lending and default risk : equilibrium analysis, policy implications and empirical results, Economic Journal, 101, 406, 458-472.

- Bouabidi M. et Rajhi M.T. (2008), SME credit rationing : the case of Tunisia, International Journal of Business and Globalization, 2, 2, 183-197.

- Bouabidi M. et Rajhi M.T. (2009), Les effets de la physionomie du système financier sur le rationnement des PME, Journal of Small Business and Entrepreneurship, 22, 2, 175-190.

- Casero P.A. et Varoudakis A. (2004), Growth, private investment, and the cost of doing business in Tunisia : a comparative perspective, dans MENA, Social and Economic Development Group, Washington D.C., USA, The World Bank, 31 p.

- Chakraborty A. et HuC.X. (2006), Lending relationships in line-of-credit and nonline-of-credit loans : evidence from collateral use in small business, Journal of Financial Intermediation, 15, 1, 86-107.

- Chekili S. et Saidane D. (1995), La dimension bancaire et financière : facteur d’efficacité de l’entreprise en Afrique, dans Les facteurs de performance de l’entreprise, Paris, Éditions John Libbey Eurotext, 81-95.

- Cieply S. et Paranque B. (1998), Le rationnement des PME sur le marché de crédit : mythe ou réalité ?, Revue Banque et Marchés, 33, mars-avril, 5-17.

- Diamond D.W. (1984), Financial intermediation and delegated monitoring, The Review of Economic Studies, 51, 3, 393-414.

- Djelassi M., Mazioud M. et Saidane D. (2010), Financement des investissements en Tunisie : le rôle des banques est-il important ?, Revue d’économie Financière, 97, 309-325.

- Dow J. et TrabelsiS. (2003), Tunisie : système bancaire et réglementation prudentielle, FitchRatings Banks, 39, 1703-1790.

- Elliehausen G.E. et Wolken J.D. (1993), The demand for trade credit : an investigation of motives for trade credit use by small businesses, Washington D.C., Board of governors of the federal reserve system, 19 p.

- Fair R.C. et JaffeeD.M. (1972), Methods of estimation for markets in disequilibrium, Econometrica, 40, 3, 497-514.

- Fazzari S., Hubbard R. et PetersenB. (1988), Financing constraints and corporate investment, Brookings Papers on Economic Activity, 1, 1, 141-195.

- Fhima F., Adair P. et Ammous A. (2009), Déficit d’intégration bancaire des PME en Tunisie, Colloque international : financement du développement, leçons et perspectives pour une économie en mutation, Sfax, Tunisie, 13-14 mars.

- Gersovitz M. (1980), On classification probabilities for the disequilibrium model, Journal of Econometrics, 14, 2, 239-246.

- Hamilton R. et Fox M.A. (1998), The financing preferences of small firm owners, International Journal of Entrepreneurial Behavior et Research, 4, 3, 239-248.

- Harhoff D. et KörtingT. (1998), Lending relationships in Germany – Empirical evidence from survey data, Journal of Banking and Finance, 22, 10-11, 1317-1353.

- Harris D.G. (1974a), Interest rate, non-price terms, and the allocation of bank credit, Southern Economic Journal, 40, 3, 428-433.

- Harris D.G. (1974b), Credit rationing at commercial banks, Journal of Money, Credit and Banking, 6, 2, 227-240.

- Holtz-Eakin D., Joulfaian D. et Rosen H.S. (1994), Sticking it out : entrepreneurial survival and liquidity constraints, Journal of Political Economy, 102, 1, 53-75.

- Hoshi T., Kashyap A. et Scharfstein D. (1991), Corporate structure, liquidity, and investment : evidence from Japanese industrial groups, Quarterly Journal of Economics, 106, 1, 33-60.

- Hurlin C. et Kierzenkowski R. (2007), Credit market disequilibrium in Poland can we find what we expect ? Non-stationarity and the short-side rule, Economic Systems, 31, 2, 157-183.

- Institut d’Économie Quantitative (2004), Les Cahiers de l’IEQ, http://www.ieq.nat.tn/upload/files/cahiers/cahiers_ITCEQ_num_18.pdf, consulté le 18 novembre 2013.

- Ito T. et Ueda K. (1981), Tests of the equilibrium hypothesis in disequilibrium econometrics : an international comparison of credit rationing, International Economic Review, 22, 3, 691-708.

- Jaffee D. et Stiglitz J. (1990), Credit rationing, dans Handbook of monetary economics, B.M. Freedman et F.H. Hahn (dir.), Amsterdam, Elsevier, 837-888.

- Jain N. (2001), Monitoring costs and trade credit, Quarterly Review of Economics and Finance, 41, 1, 89-110.

- Jankowicz A.D. et Hirsch R.D. (1987), Intuition in small business lending decisions, Journal of Small Business Management, 25, 3, 45-52.

- Kaplan S.N. et ZingalesL. (2000), Investment-cash flow sensitivities are not valid measures of financing constraints, The Quarterly Journal of Economics, 115, 2, 707-712.

- Kotey B. (2005), Goals, management practices and performance of family SMEs, International Journal of Entrepreneurial Behaviour and Research, 11, 1, 3-24.

- Laffont J.J. et Garcia R. (1977), Disequilibrium econometrics for business loans, Econometrica, 45, 5, 1187-1204.

- LeCornu M.R., McMahon R.G.P., Forsaith D.M. et Stanger A.M.J. (1996), The small enterprise financial objective function : an exploratory study, Journal of Small Business Management, 34, 3, 1-14.

- Maddala G.S. (1983), Limited-dependent and qualitative variables in econometrics, New York, Cambridge University Press, 401 p.

- Maddala G.S. et Nelson F.D. (1974), Maximum likelihood methods for models of markets in disequilibrium, Econometrica, 42, 6, 1003-1030.

- Manove M., Padilla J. et PaganoM. (2001), Collateral versus project screening : a model of lazy banks, RAND Journal of Economics, 32, 4, 726-744.

- Meyer L.H. (1998), The present and future roles of banks in small business finance, Journal of Banking et Finance, 22, 6-8, 1109-1116.

- Morris M.H., Miyasaki N.N., Watters C.E. et CoombesS.M. (2006), The dilemma of growth : understanding venture size choices of women entrepreneurs, Journal of Small Business Management, 44, 2, 221-244.

- Myers S.C. et Majluf N.S. (1984), Corporate financing and investment decisions when firms have information that investors do not have, Journal of Financial Economic, 13, 2, 187-221.

- Ogawa K. et Suzuki K. (2000), Demand for bank loans and investment under borrowing constraints : a panel study of Japanese firm data, Journal of the Japanese and International Economies, 14, 1, 1-21.

- Osteryoung J.S., Best R.J. et Nast D.A. (1992), On the size difference of small business, Cahier de recherchede l’Université de Floride Talllahassee, Floride.

- Padilla A.J. et PaganoM. (1997), Endogenous communication among lenders and entrepreneurial incentives, Review of Financial Studies, 10, 1, 205-236.

- Perez S.J. (1998), Testing for credit rationing : an application of disequilibrium econometrics, Journal of macroeconomics, 20, 4, 721-739.

- Petersen M.A. et RajanR.J. (1994), Benefits of lending relationships : evidence from small business data, Journal of Finance, 49, 1, 3-37.

- Quandt R.E. (1988), The econometrics of disequilibrium, New York, Basil Blackwell, 320 p.

- Rodríguez-Rodríguez O.M. (2006), Trade credit in small and medium size firms : an application of the system estimator with panel data, Small Business Economic, 27, 2-3, 103-126.

- Sealey C.W. (1979), Credit rationing in the commercial loan market : estimates of a structural model under conditions of disequilibrium, Journal of Finance, 34, 3, 689-702.

- Shen C.-H. (2002), Credit rationing for bad companies in bad years : evidence from bank loan transaction data, Journal of Finance and Economics, 7, 8, 261-278.

- Smith J.K. (1987), Trade credit and informational asymmetry, Journal of Finance, 42, 4, 863-869.

- Steijvers T. (2008), Existence of credit rationing for SMEs in the belgian corporate loan market, Working Paper Series, 37 p.

- Stiglitz J.E. et Weiss A. (1981), Credit rationing in markets with imperfect information, American Economic Review, 71, 3, 393-410.

- St-Pierre J. et Bahri M. (2011), The determinants of risk premium : the case of bank lines of credit granted to SMEs, Journal of Developmental Entrepreneurship, 16, 4, 459-476.

- Trabelsi S. et Ries A. (2006), Causes major tunisian banks’ 2005 results and outlook for 2006 performance, special report, banks, Fitch Ratings, 21 décembre, 7 p.

- Voordeckers W. et SteijversT. (2006), Business collateral and personal commitments in SME lending, Journal of Banking and Finance, 30, 11, 3067-3086.

- Whited T. et Wu G. (2006), Financial constraints risk, Review of Financial Studies, 19, 2, 531-559.

- Wilner B.S. (2000), The exploitation of relationships in financial distress : the case of trade credit, Journal of Finance, 55, 1, 153-178.

- Winker P. (1999), Causes and effects of financing constraints at the firm level, Small Business Economics, 12, 2, 169-181.

- Zambaldia F., Aranhab F., Lopesc H. et PolitiR. (2011), Credit granting to small firms : a brazilian case, Journal of Business Research, 64, 3, 309-315.

Webographie

- Institut Arabe des Chefs d’Entreprises (2006-2009), www.iace.tn

- Institut National de la Statistique (2012), www.ins.nat.tn

- Institut Tunisien de la Compétitivité et des Études Quantitatives (2012), www.ieq.nat.tn/fr/

- Ocde (2007), Le financement des PME et des entrepreneurs, www.oecd.org/publications/syntheses

- World banka, www.enterprisesurveys.org

- World bankb, www.econstats.com/wdi/wdiv_440.htm

List of tables

Tableau 1

Tunisie, % des créances classées sur le total des créances

Tableau 2

Description de l’échantillon

Tableau 3

Coefficients estimés du modèle de déséquilibre

Tableau 4

Proportion des entreprises rationnées